One Stop Shop - aus der bekannten Lieferschwelle wir das OSS

Ab 01.07.2021 tritt die neue Regelung zum Fernverkauf nun auch in Deutschland in Kraft. Hier wollen wir ein paar Anregungen geben was bis jetzt bekannt ist und wie Sie sich als Online-Händler auf die neuen Regeln und das Handling dazu vorbereiten können.

Für wen gilt diese Sonderregelung im grenzüberschreitenden Handel?

Die neuen Regelungen gelten sowohl für inländische als auch ausländische Unternehmer unter bestimmten Voraussetzungen. Wir schauen und im Folgenden die inländischen Unternehmen genauer an. Für die Anwendung des OSS gelten folgende Regelungen:

Es werden Dienstleistungen an Privatpersonen in Mitgliedstaaten der Europäischen Union erbracht, in denen das Unternehmen nicht ansässig ist.

Es werden innergemeinschaftliche Fernverkäufe von Gegenständen getätigt.

Es wird eine elektronische Schnittstelle zur Verfügung gestellt, durch deren Nutzung sie die Lieferung von Gegenständen innerhalb eines Mitgliedstaats durch einen nicht in der Gemeinschaft ansässigen Steuerpflichtigen unterstützen und deshalb behandelt werden als ob sie die Gegenstände selbst geliefert hätten. Das betrifft aus meiner Sicht die klassischen Marktplatzbetreiber, wie zum Beispiel Amazon.

Was sind die Bedingungen für eine Teilnahme am OSS?

Alle Händler, die einen Umsatz in der EU über € 10.000, -- erzielt haben, können sich am One Stop Shop Verfahren anmelden. Die neue Lieferschwelle gilt nun nicht mehr je Land, sondern für die EU insgesamt. Das bedeutet ab 01.07.2021 werden sie in allen EU-Ländern steuerpflichtig in denen ein Umsatz erzielt wurde, wenn Sie in nur einem Land bereits die € 10.000, -- Umsatz erlöst haben. In den meisten Fällen betrifft dies Händler, die in Österreich Umsätze erzielen und nun einzelne Verkäufe in anderen Ländern tätigen. Hier muss nun die Umsatzsteuer des jeweiligen Landes in das geliefert wurde abgeführt werden.

Damit sie sich nicht steuerlich in allen diesen Ländern registrieren müssen, gibt es ab 01.07.2021 die Möglichkeit diese Umsätze über das Bundeszentralamt für Finanzen zu melden und abzuführen. Von dort werden die Umsatzsteuern dann gesammelt und an die jeweiligen Länder abgeführt.

Beachten Sie bitte, dass eine Kombination der Umsatzsteuermeldungen durch die direkte Registrierung und über das OSS nicht möglich ist! Wer sich über das OSS anmeldet, kann die bestehenden Steuernummern wieder deregistrieren. Bitte beachten Sie hier die Ausnahme für die Nutzer von EU-Lagern beispielsweise aus dem Amazon PAN EU-Programm. Hier werden die Registrierungen noch für die Anmeldung der Warenverbringungen und der lokalen Umsätze benötigt.

Alternativ gilt nun: Wer einen Umsatz in einem Land erzielt, wenn er in den EU-Ländern steuerpflichtig ist, muss sich in jedem Land steuerlich registrieren. Dieser Aufwand dürfte für kaum ein Unternehmen tatsächlich sinnvoll sein. Von da her gehen wir davon aus, dass alle EU-Händler das OSS in Anspruch nehmen werden.

Beachten Sie bitte auch, dass sie von der Teilnahme am OSS vom Bundeszentralamt für Steuern ausgeschlossen werden können. Werden beispielsweise die Meldungen nicht fristgerecht abgegeben oder die Steuern nicht pünktlich bezahlt, kann das zum Ausschluss führen. Wenn sie sich dann zur steuerlichen Registrierung in den jeweiligen Ländern registrieren müssen, kann dies mit erheblichen Kosten verbunden sein.

Die Meldungen an das Bundeszentralamt für Steuern erfolgt per Elster-Formular. Händler, die bereits über das nun im OSS aufgehende MOSS Verfahren angemeldet waren, kennen dieses Vorgehen. EDie Meldung der Umsatzsteuer im OSS Verfahren kann per .csv Datei per Upload der Meldedaten erfolgen, alternativ kann die Meldung auch von Hand erfasst werden. Dieses Meldeverfahren entbindet Sie natürlich nicht von der Aufzeichnungspflicht der Buchführung für diese Meldungen. Die Meldungen müssen nachvollziehbar dokumentiert und prüfbar sein, sowohl von deutschen, als auch von ausländischen Finanzbehörden.

Wir sieht der aktuelle Zeitplan für die Umsetzung der neuen Fernverkehrsregelung aus?

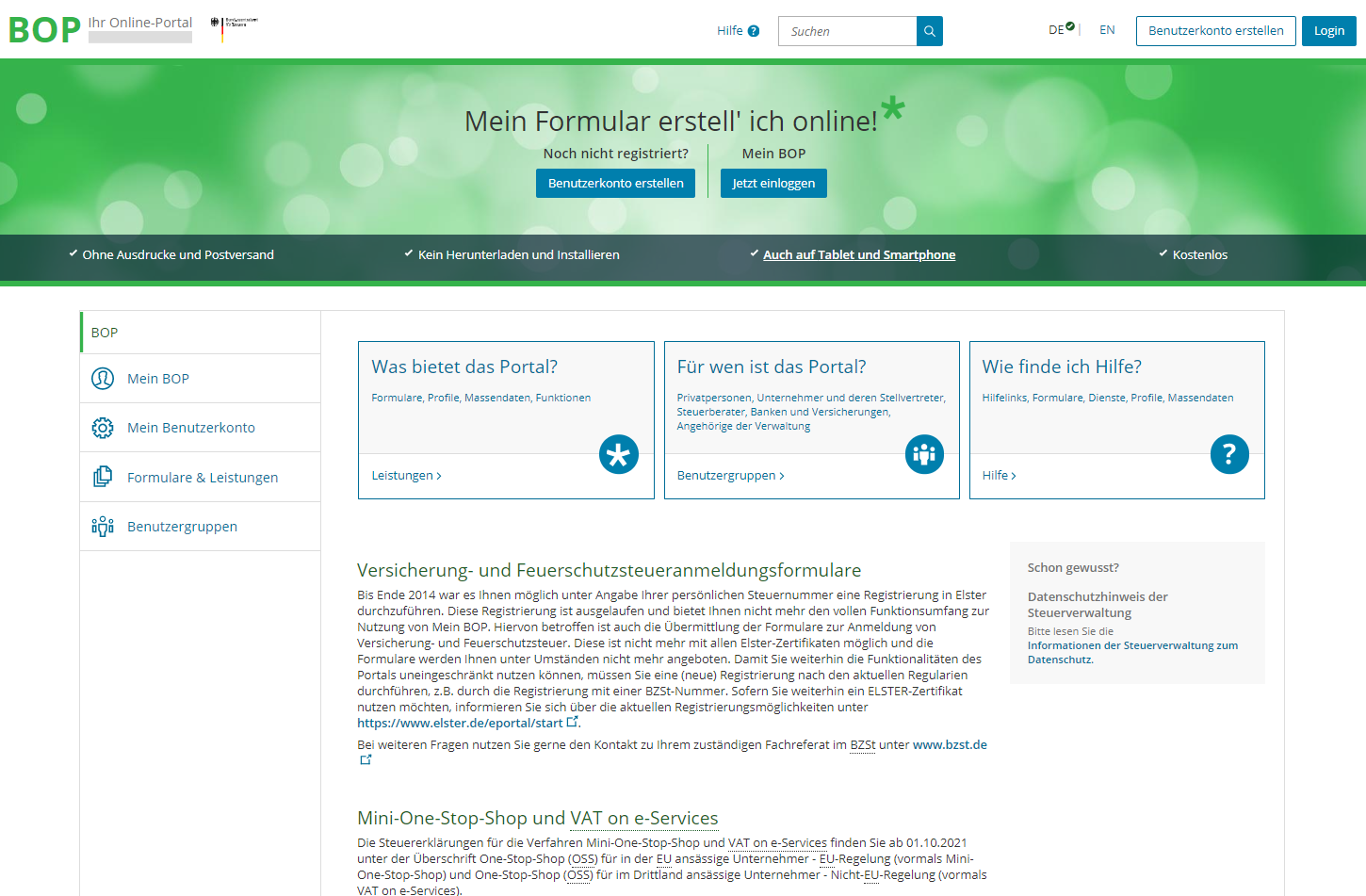

Ab dem 01.04.2021 kann sich jeder Händler für das neue Verfahren beim Bundeszentralamt für Finanzen registrieren. Die Meldung selbst erfolgt dann über das Elster Online Portal durch den Online-Händler.

Der erste Zeitraum der zu melden ist, ist das 3. Quartal, als der Zeitraum vom 01.07.2021 bis zum 30.09.2021. Wichtig wird, dass die Umsätze je Land und je Steuersatz zu melden sind. Dementsprechend muss die Vorbereitung auf Seiten der ERB-Lösung und eventuell angeschlossener SHOP-Systeme bereits zum 01.07.2021 erledigt sein.

Die Meldung für die Umsätze, die über das One Stop Shop Verfahren abgerechnet werden erfolgt zukünftig quartalsweise. Im Fall der ersten Meldung muss diese Meldung innerhalb von 4 Wochen nach dem Ende des Meldezeitraumes erfolge, also im Oktober. Die Zahlung erfolgt dann auch per Überweisung an das Bundeszentralamt für Steuern. Aktuell wird kein Lastschriftverfahren angeboten.

Die Meldung der Umsatzsteuer erfolgt quartalsweise über die BOP Plattform, dem Etster-Portal. Hier haben wir die Meldetermin zusammen gestellt:

I. Kalendervierteljahr bis zum 30. April

II. Kalendervierteljahr bis zum 31. Juli

III. Kalendervierteljahr bis zum 31. Oktober

IV. Kalendervierteljahr bis zum 31. Januar des Folgejahres

Auch wenn keine Umsätze im betreffenden Kalendervierteljahr ausgeführt wurden, ist eine Steuererklärung (sogenannte Nullmeldung) zu den angegebenen Terminen abzugeben.

Vorteile aus den One Stop Shop Verfahren

Alle EU-Umsätze können zentral gemeldet und in Deutschland abgeführt werden. Die teilweise aufwändigen Registrierungen und Meldungen der Umsatzsteuern im EU-Ausland entfallen.

Gleichzeitig werden die steuerlichen und rechtlichen Risiken für Ihr Unternehmen durch die Erlöse im europäischen Ausland reduziert.

Vielleicht nur ein kleiner Vorteil, aber für einige Händler gerade im Weihnachtsgeschäft interessant: Durch die Quartalsmeldung muss die Umsatzsteuer nicht monatlich abgeführt werden.

Erlöse aus Amazon PAN EU-Verkäufen

Auch Händler, die am Amazon PAN EU Programm teilnehmen, können das OSS nutzen. Durch die neue Lieferschwelle von 10.000,-- € in alle EU Länder, gelten auch hier die gleichen Regeln. Der Verkauf in ein EU Land muss dann mit der jeweiligen Umsatzsteuer des Empfängerlandes berechnet und gebucht werden. Zu beachten ist hierbei zusätzlich, dass die lokalen Umsätze, zum Beispiel aus einem französischen Amazon Lager an einen französischen Kunden, weiterhin im Empfängerland angemeldet werden müssen. Aus diesem Grund müssen die gebuchten Tax-Services weiter genutzt werden: Die sogenannten lokalen Umsätze und die Verbringungen müssen in den jeweiligen Ländern zusätzlich gemeldet werden.

Was ist in Ihrem ERP System vorzubereiten?

Bevor Sie hier tätig werden empfehlen wir, das Thema mit Ihrem Steuerberater zu besprechen. Stimmen Sie das Vorgehen mit Ihrem Steuerberater ab? Welche Vorgehensweis macht für Ihr Unternehmen Sinn? Können oder wollen Sie eventuell Umsätze auf Deutschland beschränken?

Wenn Sie am One Stop Shop Verfahren teilnehmen wollen, müssen alle Rechnungen mit den jeweiligen Steuern der Erlösländer erstellt werden. Bitte tragen Sie dafür Sorge, dass alle Länder mit den jeweiligen Steuern im ERP-System hinterlegt sind. Da die Umsätze ja nicht geplant werden können, müssen die Steuereinstellungen eventuell auch im WEB-SHOP schon angelegt und für die jeweiligen Länder hinterlegt werden.

Was macht Ihre 2 DATEV in diesem Zusammenhang?

Unsere 2 DATEV-Schnittstelle wird mit dem ADD ON Lieferschwelle die Erlöse aus den einzelnen Ländern den jeweiligen Erlöskonten zuordnen. Die Abgrenzung der OSS Umsätze werden wir auf Basis eines Stichtages separat buchen können. Dazu planen wir ein Update auszuliefern, das Ihnen die Möglichkeit gibt die Kontenzuordnung je Land einfach umzusetzen. Weitere Planungen gehen dahin, die Ausgabe und Archivierung der OSS Umsätze in der Schnittstelle umzusetzen. In unserem Change Log der jeweiligen Schnittstelle halten wir Sie zu den konkreten Änderungen und Erweiterungen auf dem Laufenden.

Auch die DATEV ist schon aktiv.

Der größte Anbieter von Finanzbuchhaltungs-Software hat bereits in der aktuellen Version die wichtigsten Voraussetzungen zur Umsetzung des One Stop Shop vorbereitet. Hierzu werden der Funktions- / Steuerschlüssel AM 62 bereitgestellt. Alle Buchungen, die mit diesem Steuerschlüssel gebucht wurden, können über das OSS Verfahren ab dem 01.07.2021 gemeldet werden.

Für Buchungen zu Lieferungen aus Amazon PAN EU-Lägern in EU-Länder wird die DATEV dann voraussichtlich ein UPDATE ausliefern, in dem die dafür notwendigen Daten übertragen werden können. Dies beinhaltet dann die Felder Ursprungs- und Bestimmungsland, sowie jeweils den Steuersatz und UST-ID zu diesen Buchungen.

In diesem Zusammenhang werden wir dann auch ein Update unserer Schnittstellen JTL2DATEV, plenty2DATEV, Afterbuy2DATEV, DreamRobot2DATEV, tricomat2DATEV, shopware2DATEV usw. ausliefern. Damit werden wir Ihnen alle Möglichkeiten der dann neuen Version der DATEV Schnittstelle zur Verfügung stellen.

WICHTIG: Dieser Blog Beitrag stellt keine steuerliche oder rechtliche Beratung dar und kann eine individuelle Beratung zu Ihren steuerlichen und rechlichen Anforderungen durch Ihren Steuerberater nicht ersetzten! Bei Fragen setzen Sie sich bitte direkt mit Ihrem Steuerberater in Verbindung.

Hier haben wir Ihnen noch ein paar hilfreiche Links zur weiteren Vertiefung des Themas zusammen gestellt:

LINK zum Bundeszentralamt für Steuern: BZSt - One-Stop-Shop, EU-Regelung

LINK zum Elster-Portal BOP: BOP - Startseite (elster.de)

LINK zum FAQ der JERA: FAQ | FIBU Schnittstellen von JERA GmbH (fibu-schnittstelle.com)

LINK zum YouTube Video: (2043) One-Stop-Shop & globale EU-Lieferschwelle - Steuerrechtliche Anpassungen innerhalb der JTL-Produkte - YouTube

Steuerschlüssel oder diverse Buchungskonten

Sehr geehrte Damen und Herren! Wir sind Steuerberater und betreuen einen Kunden, der ihr System nutzt. Nun kann ich aus den vorstehenden Informationen nicht genau erkennen, ob Sie bzgl. der Unterscheidung der Länder auf unterschiedliche Sachkonten setzen oder auch mit Steuerschlüsseln arbeiten. Die Datev wird hier 2 Steuerschlüssel anbieten 50-59 und 900 - 999. Wir planen in der Kanzlei auf dreistelligen Steuerschlüssel zu setzen. Mit der Nutzung der Steuerschlüssel kann auch nur ein Konto bebucht werden. Die Unterscheidung erfolgt über die unterschiedlichen Steuerschlüssel. Falls das bei Ihnen nicht möglich ist, müssen wir individuelle Konten bei unserem Mandanten hinterlegen, was wir grundsätzlich vermeiden wollten. Herzlichen Dank. VG Wolfgang Holzinger